حباب وام های بی پشتوانه از جمله نمونه های رخدادهای غیرطبیعی در بازار است که می تواند فرصت خوبی برای گروه های کوچک سرمایه گذاران ایجاد کند. آیا چنین حباب هایی را در دنیای شرط بندی هم دیده ایم؟ آیا جلوگیری از سیگنال های اطلاعاتی می تواند باعث ناکارآمدی بازار شود؟ به بیان دیگر حباب اقتصادی در شرط بندی چیست؟ ادامه این یادداشت را بخوانید تا به پاسخ این سوالات برسید.

وام های بی پشتوانه

قبل از ادامه مطلب، بهتر است کمی در مورد وام های بی پشتوانه (Subprime Mortgages) بدانید. این وام ها از سال 2005 و با عنوان بحران مسکن در آمریکا مشهور شد و تا سال 2008 هم ادامه پیدا کرد. بحران مسکن آمریکا با دادن وام به افرادی که شرایط لازم برای دریافت وام را ندارشتند شروع شد. میزان این وام ها در سال ۲۰۰۷ در آمریکا حدود ۱ تریلیون دلار بود. بحران مسکن آمریکا منجر به بحران اقتصادی در اقتصاد آمریکا و در اقتصاد جهانی شده و ۳٫۹ تریلیون دلار خسارت در اقتصاد جهان به بار آورده است. واکنش دولت اوباما به این اوضاع قانون بهبود و سرمایهگذاری مجدد ۲۰۰۹ آمریکا نام گرفت (مترجم).

همچنین، فروش استقراضی (Shorting) مفهوم دیگری است که در این مطلب به آن اشاره می شود. فروش استقراضی عمل فروختن دارایی و معمولاً اوراق بهاداری است که از شخص ثالثی (معمولاً یک کارگزار) و با هدف خریدن مشابه همان دارایی در آینده جهت پس دادن آن به قرض دهنده، قرض گرفته میشوند. فروشندگان استقراضی امیدوارند که از کاهش قیمت آن دارایی پس از فروش و تا قبل از خرید مجدد آن سود کنند. از آنجایی که پس از کاهش قیمت بایستی بهای کمتری را هنگام خرید مجدد آن دارایی بپردازند. همچنین درصورتی که قیمت افزایش یابد، فروشنده استقراضی متحمل ضرر میشود (چراکه مجبور است آن دارایی را در قیمتی بالاتر از آنچه که فروخته خریداری کند). این ضرر محدود به کل بهای دارایی فروخته شده است. دیگر هزینههای فروش استقراضی، هزینه قرضگیری دارایی و … است. از دید ریاضی، فروش استقراضی برابر با خرید دارایی با حجم منفی است (مترجم).

حباب چیست؟

حباب زمانی رخ می دهد که یک دارایی بیشتر از ارزش ذاتی اش ارزش گذاری شود. در شرط بندی، ارزش ذاتی هر شرط، احتمال رخداد آن در دنیای واقعی است. شرط بندان موقع شرط بندی در رویدادی که ارزش در آن پیدا کرده اند، به دنبال مواردی هستند که احتمال ارزش ذاتی رخدادن آن بیشتر از مقدار ضمنی ذکر شده توسط ضرایب است.

پیدا کردن ارزش در حباب: وام های بی پشتوانه

کتاب The Big Short (فروش استقراضی بزرگ) اثر مایکل لوئیس به ماجرای بحران مسکن آمریکا می پردازد و در کتاب روی افرادی متمرکز می شود که رخداد چنین بحرانی را پیش بینی کرده و توانستند فروش استقراضی انجام دهند یا به بیان دیگر علیه بازار مسکن، شرط بندی کنند.

«کورن وال به دنبال سرمایه گذاری های بسیار نامتقارن است که در آن پتانسیل صعودی به طور قابل توجهی بیش از خطر نزولی است. این شرکت به طور متوسط بازده خالص مرکب سالانه 40 درصد (52 درصد ناخالص) تولید کرده است.»

جیمی مای، در مورد رویکرد شرکت به تریدینگ در شرایطی که آنها «اعتقاد داشتند احتمالا قیمت های بسیار نامناسبی وجود دارد و ارزش پیش بینی شده مثبتی فراهم می کند» صحبت می کند.

لزوم در نظر داشتن فروش استقراضی برای کارآمدی بازار

خب، چرا کورن وال تنها شرکتی بوده که در دوران حباب برخلاف جریان آب و با انتظارات بالا، سرمایه گذاری کرده است؟ نباید انتظار می داشتیم که بازار باید خود را اصلاح کند؟

مشکل اینجا عدم دسترسی به گزینه فروش استقراضی بود. برخلاف یک بازار شرط بندی، که همه افراد امکان سرمایه گذاری در تمام گزینه ها را دارند، شرط بندی علیه بازار مسکن، به موردی پیچیده تبدیل شد: «تئوری پایه مالی می گوید اگر راهی برای سرمایه گذاری و سود از کاهش دارایی وجود نداشته باشد ، قیمت توسط خوش بین ترین خریدار تعیین می شود.»

در واقع ، افراد خوش بین در مورد بازار مسکن با خرید خانه یا اوراق قرضه رهنی به راحتی می توانند در افزایش مداوم شرط بندی کنند. تنها گزینه آسان در دسترس برای کسانی که می خواستند علیه بازار شرط بندی کنند ، فروش مسکن (اگرچه حتی افراد بدبین نیز به مکانی برای زندگی احتیاج دارند) و عدم خرید اوراق قرضه بود.

بازار بیت کوین نمونه دیگری از جایی بود که قیمت بازار توسط خوش بین ها تعیین می شد که باعث بیش-ارزیابی (Overvaluation) و در نهایت، نزول می شد. خوش بین ها می توانستند بیت کوین بخرند در حالی که در ابتدا، تنها گزینه برای شکاک ها شامل نخریدن بیت کوین بود.

حباب اقتصادی در شرط بندی

به شکلی جالب، در دنیای شرط بندی، به دنبال مخالف این هستیم: این که قیمت توسط بدبین ترین فروشنده ها تنظیم شود. قیمت باید اشتباه باشد و احتمال اصلاح آن هم وجود نداشته باشد. در مصاحبه ای با یکی از مسئولین تریدینگ در Pinnacle، مارکو بلومه در مورد استفاده از مشتریان این سایت به عنوان ارتشی از مشتریان صحبت می کند که می توانند نتایج را حتی بهتر از تریدکنندگان Pinncale پیش بینی کنند: «می خواهم مسائل را کاملا برای آن ها (تریدرها) جا بیندازم. شاید چون این سمت میز نشسته اید فکر می کنید چیزی می دانید، ولی اگر می توانستید، حتما آن طرف میز می نشستید.»

خب، با چنین شرایطی، چطور می توان انتظار داشت در شرط بندی هم حبابی وجود داشته باشد؟ حباب در شرط بندی ورزشی دیده ایم؟ حباب اقتصادی در شرط بندی ورزشی چیست؟

مورد فلوید میودر و مک گرگور

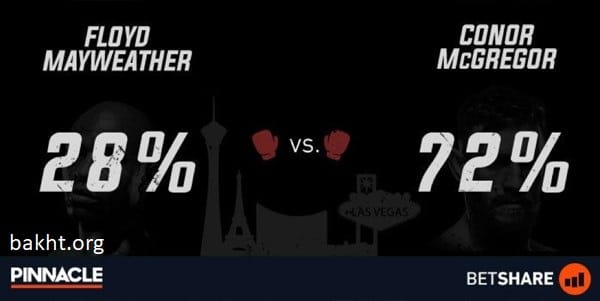

در حالی که بازارهای شرط بندی بیشتر اوقات براساس منطق پیش می رود، گاهی اوقات رفتارهای حبابی هم مشاهده می کنیم. مشخص ترین مثالی که به ذهن می رسد، مربوط به رویارویی فلوید میودر و مک گرگور در رقابت های بوکس است. به تصویر پایین که مربوط به حساب توئیتری Pinncale قبل از بازی است، نگاه کنید:

رقبای اخیر میودر

| بوکسور | دستاوردها |

| مایدانا | قهرمان وزن بعد از سبک وزن (Welterweight) WBA |

| کوتو | قهرمان میان وزن سبک WBA |

| برتو | قهرمان 2 باره وزن بعد از سبک وزن (Welterweight) WBA |

| گررو | قهرمان چندین باره جهان در دو کلاس وزنی مختلف |

| مک گرگور | بدون تجربه در رقابت های بوکس حرفه ای |

صبح روز مسابقه، ضرایب ما حاکی از آن بود که میودر 6/83 درصد (ضریب 196/1) شانس برد دارد در حالی که ضریب او نزد برخی بوک میکرها تا 02/1 پایین بود که احتمال ضمنی اش چیزی حدود 98 درصد می شد تا بتواند قهرمان وزن بعد از سبک وزن WBA، برتو را شکست دهد.

در واقع براساس احتمالات ضمنی ضرایب شرط بندی، در بین رقبای میودر از سال 2010، تنها منی پاکینو و کانلو آلوارز شانس بیشتری برای شکست میودر در مقایسه با مک گرگور بی تجربه داشتند و شانس آلوارز تنها کمی بیشتر بود.

سوگیری گزینه مدعی-دور از انتظار (سوگیری گزینه مدعی-کم شانس)

سوگیری گزینه مدعی-دور از انتظار (پیش بینی برد یک گزینه ضعیف تر در مقابل چهره مدعی) هم به طور دقیق چنین رفتاری را تشریح نمی کرد، چون به نظر می رسد میودر گزینه کاملا صحیحی برای انتخاب باشد، ولی همچنان مشتریان هوشمند در مسیر اصلاح بازار قدم برنداشتند (ضریب صحیح میودر برای برد در چنین دیداری باید چیزی در حدود 1.01 می بود).

براین اساس، تمام حاشیه سود بوک میکر و حتی بیشتر به نفع مرد ایرلندی (مک گرگور)، کنار گذاشته شد تا شرط بندی روی میودر ارزش مورد انتظار بیشتری از خود بروز دهد. شاید مانع اينجا، حجم انبوه پول مورد نياز برای خنثی کردن پرداختی ها در خصوص چنین چهره غریبه ای بود. شرط بندان باهوش هم نمی توانستند چنین مبلغی را برای اصلاح قیمت ها تامین کنند.

اینجا در واقع با بازاری مواجه بودیم که خریداران خوش بین در آن سلطه داشتند. شاید مطابق انتظار، شرط بندان آگاه سراغ شرط بندی روی میودر رفته و بازار را اصلاح می کردند، ولی همان طور که می بینید بازار توسط طرفداران خوش بین مک گرگور تعریف شده است.

چه درس هایی می توان از کارآمدی دو سوی بازار گرفت؟

وقتی بازارها جریان های برابری از اطلاعات براساس پولی که به آن ها وارد شده، به خود نمی بینند، ممکن است از حالت نرمال خارج شده و ناکارآمد شوند.

ناکارآمدی در خصوص ضرایب مربوط به میودر و مک گرگور که در آن خریداران خوش بین بازار را دچار تغییر کردند، کاملا به ندرت رخ می دهد چون همیشه این پول افراد آگاه است که بازار را شکل می دهد. ما به عنوان شرط بند معمولا به دنبال موقعیت هایی هستیم که براساس بدبینی از سوی بوک میکر در مورد احتمال رخداد یک رویداد شکل پیدا کرده است.

شاید عملی تر است که دنبال موقعیت هایی باشیم که ضرایب آن در ابتدا به اشتباه محاسبه شده و نیازی به جریان سازی از سوی طرفین با شناور کردن پول به سمت ضرایب نیست.

شاید سوگیری لنگری (گیرافتادن در یکی از طرفین شرط و ندیدن همه جوانب) بتواند اطمینان دهد شرط بندان با عمق کافی مسائل را بررسی نکرده و قیمت به خوبی تعیین نشده است. همان طور که مارکو می گوید، تریدرها لزوما به اندازه شرط بندان نمی دانند؛ پس پیدا کردن نمونه های تک که در آن بازار خود را اصلاح نکرده باشد، می تواند نشانه بسیار خوبی از پیدا کردن شرط های مناسب و با ارزش انتظار مثبت باشد و شرط بندان می توانند با موقعیت سنجی از چنین فرصت هایی بهره مند شوند. باید مفهوم حباب اقتصادی در شرط بندی جا افتاده باشد.

بیشتر بخوانید:

دیدگاهتان را بنویسید